本文

土地に対する課税

宅地に対する課税

宅地の税負担の調整措置

・負担水準の求め方

・住宅用地の税額の求め方

・商業地等の宅地の税額の求め方

・今年度の税負担について

(1)税負担が前年度より下がる場合

(2)税負担が前年度の額に据置になる場合

(3)税負担が前年度より上がる場合

平成9年度の評価替え以降、課税の公平の観点から、地域や土地によりばらつきのある負担水準(今年度の評価額に対する前年度の課税標準額の割合)を均衡化させることを重視した税負担の調整措置が講じられ、宅地について、負担水準の高い土地は、税負担を引き下げまたは据置き、負担水準の低い土地は、なだらかに税負担を引き上げることによって、負担水準のばらつきの幅を狭めていくこととなりました。

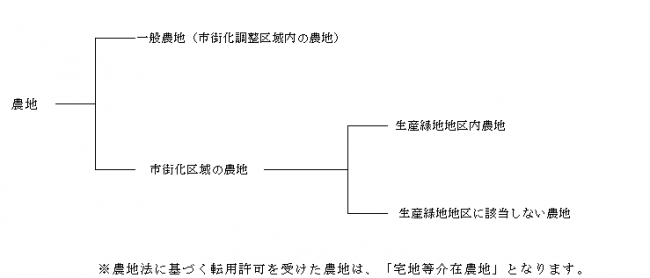

負担水準の求め方

「負担水準」とは、個々の宅地の前年度課税標準額が今年度の評価額に対して、どの程度まで達しているかを示すものです。

※住宅用地特例率(下表)→詳しくは、「課税標準の特例(住宅用地、特定市街化区域農地)」をご覧ください。

| 固定資産税 | 都市計画税 | |

| 小規模住宅用地(1戸あたり200平方メートル) | 6分の1 | 3分の1 |

| 一般住宅用地(上記を超える面積で床面積の10倍を超えない面積) | 3分の1 | 3分の2 |

住宅用地の税額の求め方

「住宅用地」とは、住宅やアパートなどの専ら人の住居の用に供する家屋とその敷地のことをいいます。

固定資産税額は、下記のとおり求められます。

税額=課税標準額×税率

※税率については、「税額の計算について(固定資産税)」をご覧ください。

ただし、本来の課税標準額(今年度の評価額×住宅用地特例率)が、下記の額を超える場合には、下記の額が今年度の課税標準額となります。

前年度課税標準額+本来の課税標準額×5%

(ただし、上記により計算した額が、本来の課税標準額の20%を下回る場合は、本来の課税標準額×20%が今年度の課税標準額となります。)

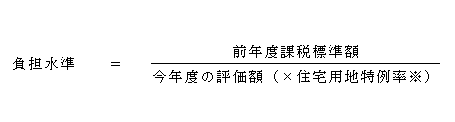

商業地等の宅地の税額の求め方

「商業地等の宅地」とは、店舗や倉庫、工場などの住宅用地以外の敷地や空地のことをいいます。

固定資産税額は、下記のとおり求められます。

税額=課税標準額(今年度の評価額×70%)×税率

※税率については、「税額の計算について(固定資産税)」をご覧ください。

ただし、今年度の評価額と比べて、前年度の課税標準額が下記の場合の土地については、今年度の課

税標準額は、下記のとおりです。

(ア)前年度課税標準額が、今年度の評価額の70%を超える場合

→今年度の評価額×70% (今年度の評価額×70%が上限となります。)

(イ)前年度課税標準額が、今年度の評価額の60%以上70%以下の場合

→前年度課税標準額と同額に据置

(ウ)前年度課税標準額が今年度の評価額の60%未満の場合

→前年度課税標準額+今年度の評価額×5%

(ただし、上記(ウ)により計算した額が、今年度の評価額の60%を上回る場合は、今年度の評価額×60%で、今年度の評価額の20%を下回る場合は、今年度の評価額×20%が今年度の課税標準額となります。)

今年度の税負担について

(1)税負担が前年度より下がる場合

・住宅用地

負担水準が1.0を超える住宅用地の固定資産税の課税標準額は、負担水準を1.0とした場合の課税標準額まで下がります。

・商業地等の宅地

負担水準が0.7を超える商業地等の宅地の固定資産税の課税標準額は、負担水準を0.7とした場合の課税標準額まで下がります。

(2)税負担が前年度の額に据置になる場合

・住宅用地

住宅用地の課税標準額の据置特例措置は、平成26年度から廃止となりました。

→税負担の調整措置の制度が始まった当初は、バブル期に急増した土地の評価額に対して、低く抑えられていた課税標準額とのずれを是正する目的がありましたが、近年、ずれが解消されつつあるため、現在の制度となりました。

・商業地等の宅地

負担水準が0.6以上0.7以下の商業地等の宅地は、前年度の課税標準額に据置きます。

(3)税負担が前年度より上がる場合

・住宅用地

負担水準が1.0未満の住宅用地は、

課税標準額=前年度課税標準額+本来の課税標準額(今年度の評価額×住宅用地特例率)×5%

ただし、上記により算出した課税標準額が、本来の課税標準額の100%を上回る場合には、本来の課税標準額となり、本来の課税標準額の20%を下回る場合は、本来の課税標準額の20%が課税標準額となります。

・商業地等の宅地

負担水準が0.6未満の商業地等の宅地は、

課税標準額=前年度課税標準額+今年度の評価額×5%

ただし、上記により算出した課税標準額が、今年度の評価額の60%を上回る場合は、今年度の評価額の60%が課税標準額となり、今年度の評価額の20%を下回る場合は、今年度の評価額の20%が課税標準額となります。

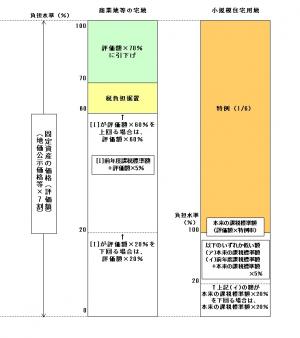

(1)一般農地

一般農地は農地のうち、市街化区域農地や宅地等への転用許可を受けた農地などを除いたもので、一般農地課税を行います。

下表の負担水準の区分に応じたなだらかな税負担の調整措置が導入されています。

「負担水準」とは、個々の宅地の前年度課税標準額が今年度の評価額に対して、どの程度まで達しているかを示すものです。

※負担水準=前年度課税標準額÷今年度の評価額

| 負担水準 | 負担調整率 |

|---|---|

| 100%以上 | 本則課税(100%とした場合の税額)※ |

| 90%以上100%未満 | 1.025 |

| 80%以上90%未満 | 1.05 |

| 70%以上80%未満 | 1.075 |

| 70%未満 | 1.1 |

※負担水準が100%の場合、負担調整率を乗じると、本来の課税標準額を超えてしまうため、100%以上のときは、本則課税(税額=今年度の課税標準額×税率)となります。

上記の表の負担調整率によって、税額は下記のとおり計算します。

今年度の税額=前年度課税標準額×負担調整率×税率

※税率については、「税額の計算について(固定資産税)」をご覧ください。

(2)生産緑地地区区内農地

市街化区域内にある農地であっても、生産緑地地区及び特定生産緑地地区の指定を受けた農地であれば、原則として一般農地と同様の評価、課税となります。

(3)生産緑地地区に該当しない農地(特定市街化区域農地)

三大都市圏の特定市(高浜市はこれに該当します。)の生産緑地地区に該当しない市街化区域農地(以下「特定市街化区域農地」といいます。)は、原則として今年度の評価額に課税標準の特例率である3分の1(都市計画税の場合は3分の2)を乗じた額が課税標準額となります。

※課税標準の特例については、「課税標準の特例(住宅用地、特定市街化区域農地)」をご覧ください。

固定資産税額は、下記のとおり求められます。

(ア)税額=今年度の評価額×1/3(課税標準の特例率)×税率

ただし、今年度の評価額×1/3(課税標準の特例率)が、下記の額を超える場合は、下記の額が、今年度の課税標準額となります。

(イ)前年度の課税標準額+(今年度の評価額×1/3(課税標準の特例率))×5%

(ただし、上記により計算した額が、今年度の評価額×1/3(課税標準の特例率)の20%を下回る場合は、今年度の評価額×1/3(課税標準の特例率)の20%が今年度の課税標準額となります。)

また、生産緑地地区の指定を受けなくなった等、新たに特定市街化区域農地となり、課税の適正化措置の対象となったものの税額については、下記のとおり求められます。ただし、下記のとおり算出した額が(ア)または(イ)の額を上回る場合は、(ア)または(イ)の税額となります。

税額=今年度の評価額×1/3(課税標準の特例率)×下表に掲げる率×税率

| 年度 | 初年度目 | 2年度目 | 3年度目 | 4年度目 | 5年度目以降 |

| 率 | 0.2 | 0.4 | 0.6 | 0.8 | 1.0 |

※税率については、「税額の計算について(固定資産税)」をご覧ください。

(4)宅地等介在農地

農地法に基づく転用許可を受けたまたは届出を行った農地を、「宅地等介在農地」といいます。(課税明細書で介在田、介在畑と表記されるものです。)宅地等介在農地は、外見上では農地としての形態は留めていますが、農地法上の規制からは外れ、実質的には宅地等としての潜在的価値を有していると考えられます。このため、宅地等介在農地を一般農地と同様に生産力に着目して評価することは、不合理であることから、宅地並みの評価を行うこととされています。

具体的には、その用地が宅地である場合の価格から、宅地に転用する場合に通常必要とされる造成費相当額を引いた価格が評価額になります。その後、転用許可を受けた土地を造成した場合は、宅地や雑種地として課税されます。

※宅地の課税については、「宅地に対する課税」をご覧ください。

課税標準の特例(住宅用地、特定市街化区域農地)

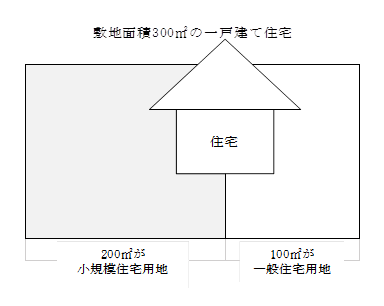

住宅用地、特定市街化区域農地については、評価額に下表の特例率を乗じて課税標準額を算出します。住宅用地については、税負担を軽減することを目的として、面積の広さに応じて、小規模住宅用地と一般住宅用地に分けて特例措置が適用されます。ただし、賦課期日(1月1日)において、新たに住宅の建設が予定されている土地、あるいは住宅が建設中の土地は、住宅の敷地とは認められません。

| 住宅用地等の特例率 | |||

|---|---|---|---|

| 税目 | 住宅用地 | 特定市街化区域農地 | |

| 小規模住宅用地 (1戸当たり200平方メートルまでの用地) |

一般住宅用地 (1戸当たり200平方メートルを超える用地) |

||

| 固定資産税 | 6分の1 | 3分の1 | 3分の1 |

| 都市計画税 | 3分の1 | 3分の2 | 3分の2 |

特例の対象となる住宅用地について

(1)専用住宅(専ら住まいに使われている家屋)の敷地として利用されている土地

→その土地の全部(家屋の床面積の10倍まで)

(2)併用住宅(一部が住まいに使われている家屋)の敷地として利用されている土地

→その土地の面積(家屋の床面積の10倍まで)に下表の一定の率を乗じた面積に相当する土地

| 住宅用地の率 | ||

|---|---|---|

| 家屋 | 居住部分の割合 | 住宅用地の率 |

| 専用住宅 | 全部 | 1.0 |

| 下記以外の併用住宅 | 2分の1以上 | 1.0 |

| 4分の1以上2分の1未満 | 0.5 | |

| 地上5階以上の耐火建築物 である併用住宅 |

4分の3以上 | 1.0 |

| 2分の1以上4分の3未満 | 0.75 | |

| 4分の1以上2分の1未満 | 0.5 | |

※管理不全の空家の除却・適正管理を促進するため、空家等対策の推進に関する特別措置法の規定による必要な措置の勧告の対象となった特定空家等・管理不全空家等の敷地の用に供する土地について、住宅用地特例の対象から除外することとされています。

住宅用地について

(1)小規模住宅用地

住宅用地のうち、1戸当たり200平方メートル以下の住宅用地を小規模住宅用地といいます。

小規模住宅用地の課税標準額は、課税標準の特例により、下記のとおり算出されます。

固定資産税課税標準額=今年度の評価額×6分の1

都市計画税課税標準額=今年度の評価額×3分の1

(2)一般住宅用地

住宅用地のうち、1戸当たり200平方メートルを超える住宅用地を一般住宅用地といいます。

一般住宅用地の課税標準額は、課税標準の特例により、下記のとおり算出されます。

固定資産税課税標準額=今年度の評価額×3分の1

都市計画税課税標準額=今年度の評価額×3分の2

住宅の建替えに係る特例について

当該年度の賦課期日(1月1日)において、住宅の建設予定地や住宅が建設されつつある土地は、住宅の敷地とは認められません。ただし、既存の住宅に代わる住宅を建築中であり、一定の要件を満たす土地は、住宅用地として取り扱いますので、住宅用地の特例を継続することができます。取り扱いの期間は、1年間のみです。要件については、下記のとおりになります。

要件

・当該土地が、当該年度の前年度に係る賦課期日において、住宅用地であったこと。

・当該年度に係る賦課期日において住宅の建設が着工(建築確認申請がされているものを含む。)されており、当該住宅が当該年度の翌年度までに完成するものであること。

・住宅の建替えが、建替え前の敷地と同一の敷地において行われるものであること。

・当該年度の前年度に係る賦課期日における当該土地の所有者と、当該年度に係る賦課期日における当該土地の所有者が、原則として同一であること。

※「原則として同一」について、所有者の配偶者または直系血族が建替える場合も同一として取り扱います。

※自己居宅用の一戸建て住宅からアパートへの建替えといったような、建替え前と建替え後で、住まいに使われる家屋であれば、住宅の形態が変わっても差し支えありません。

住宅用地の特例の申告について

固定資産税の住宅用地等申告書に必要事項を記載のうえ、1月31日までに申告してください。

申告が必要な場合

土地や家屋の状況に変化があった場合で具体的には下記のとおりです。

・住宅を新築または増築した

・住宅を建て替えた

・住宅の一部を取り壊した

・家屋の用途を変更した(例:店舗を住宅に変更した)

・土地の用途を変更した

特定市街化区域農地について

特定市街化区域農地の課税標準額は、課税標準の特例により、下記のとおり算出されます。

固定資産税課税標準額=今年度の評価額×3分の1

都市計画税課税標準額=今年度の評価額×3分の2

※特定市街化区域農地については、「農地に対する課税」をご覧ください。

宅地、農地以外の土地に対する課税

山林、その他の地目(宅地並評価のものを除く。)の税額の求め方については、下記のとおりです。

税額=課税標準額×税率

課税標準額は、下記の(ア)または(イ)のうち、いずれか低い額になります。

(ア)今年度の評価額(=本来の課税標準額)

(イ)前年度課税標準額+今年度の評価額(=本来の課税標準額)×5%

(ただし、上記(イ)により計算した額が、今年度の評価額(=本来の課税標準額)の20%を下回る場合は、今年度の評価額(=本来の課税標準額)の20%が今年度の課税標準額となります。)

※税率については、「税額の計算について(固定資産税)」をご覧ください。

ただし、評価の均衡上、一般の山林等の評価方法によって評価することが適当でないものについては、当該土地の付近の宅地等の価額に比準してその価額を求めます。これらの土地は、商業地等の宅地と同様の税負担の調整措置が適用されます。

※商業地等の宅地の課税については、「商業地等の宅地の税額の求め方」をご覧ください。

PDF形式のファイルをご覧いただく場合には、Adobe社が提供するAdobe Readerが必要です。

Adobe Readerをお持ちでない方は、バナーのリンク先からダウンロードしてください。(無料)